Sebaliknya, forfaiting hanya bermakna melepaskan hak. Dalam hal ini, pengeksport melepaskan haknya pada tarikh yang akan datang, sebagai pertukaran untuk pembayaran tunai segera, dengan diskaun yang telah dipersetujui, kepada penerbit.

Titik membezakan pertama dan terpenting dalam kedua-dua istilah ini ialah pemfaktoran boleh dengan atau tanpa jalan keluar, tetapi forfaiting selalu tanpa bantuan. Lihat pandangan artikel ini, untuk mengetahui lebih banyak lagi perbezaan antara pemfaktoran dan forfaiting.

Carta Perbandingan

| Asas untuk Perbandingan | Pemfaktoran | Forfaiting |

|---|---|---|

| Makna | Pemfaktoran adalah perkiraan yang menukarkan penghutang anda menjadi wang tunai yang sedia dan anda tidak perlu menunggu pembayaran penghutang pada tarikh yang akan datang. | Forfaiting bermaksud transaksi di mana forfaiter membeli tuntutan dari pengeksport sebagai balasan untuk pembayaran tunai. |

| Kematangan penghutang | Melibatkan akaun belum terima jangka pendek. | Melibatkan akaun belum terima jangka sederhana hingga panjang. |

| Barang | Penghutang dagangan atas barangan biasa. | Penghutang dagangan ke atas barangan modal. |

| Kewangan sehingga | 80-90% | 100% |

| Taipkan | Rekursa atau Rugi | Tidak merosakkan |

| Kos | Kos pemfaktoran yang ditanggung oleh penjual (pelanggan). | Kos forfaiting ditanggung oleh pembeli luar negara. |

| Instrumen Boleh Niaga | Tidak berkaitan dengan instrumen boleh niaga. | Melibatkan berurusan dengan instrumen boleh niaga. |

| Pasaran sekunder | Tidak | Ya |

Definisi Pemfaktoran

Pemfaktoran didefinisikan sebagai kaedah menguruskan hutang buku, di mana perniagaan menerima pendahuluan terhadap penghutang akaun, dari bank atau institusi kewangan (dipanggil sebagai faktor). Terdapat tiga pihak untuk pemfaktoran iaitu penghutang (pembeli barangan), pelanggan (penjual barangan) dan faktor (pembiaya). Pemfaktoran boleh menjadi rekursif atau tidak boleh diragukan, didedahkan atau tidak didedahkan.

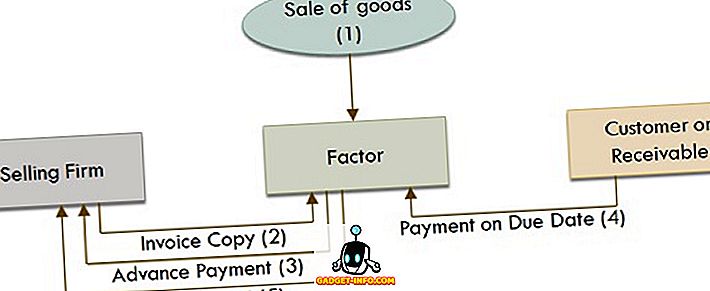

Proses Pemfaktoran

Dalam pengaturan pemfaktoran, pertama sekali, peminjam menjual penghutang perdagangan kepada faktor dan menerima pendahuluan terhadapnya. Pendahuluan yang diberikan kepada peminjam adalah amaun yang tinggal, iaitu peratusan tertentu dari penghutang yang ditolak sebagai margin atau rizab, komisen faktor itu dikekalkan olehnya dan faedah ke atas pendahuluan. Selepas itu, peminjam meneruskan kutipan dari penghutang kepada faktor untuk menyelesaikan pendahuluan yang diterima.

Definisi Forfaiting

Forfaiting adalah mekanisme, di mana seorang pengeksport menyerahkan haknya untuk menerima pembayaran terhadap barangan yang disampaikan atau perkhidmatan yang diberikan kepada pengimport, sebagai pertukaran untuk pembayaran tunai segera dari forfaiter. Dengan cara ini, seorang pengeksport boleh dengan mudah menukar jualan kredit ke dalam penjualan tunai, tanpa bantuan kepadanya atau forfaiternya.

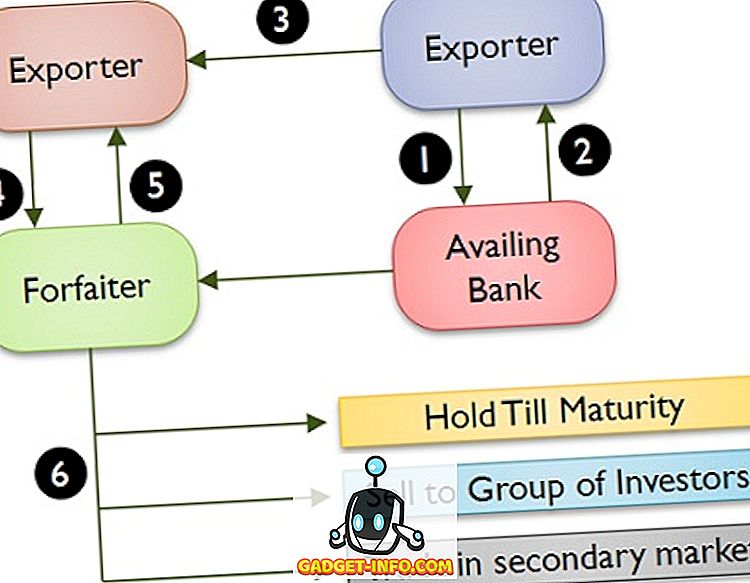

Proses Forfaiting

Forfaiter adalah perantara kewangan yang memberikan bantuan dalam perdagangan antarabangsa. Ia dibuktikan dengan instrumen boleh niaga iaitu rang undang-undang pertukaran dan nota janji hutang. Ia adalah transaksi kewangan, membantu untuk membiayai kontrak jangka sederhana hingga panjang untuk penjualan penghutang ke atas barangan modal. Walau bagaimanapun, pada masa ini forfaiting melibatkan hutang belum matang dan jumlah yang besar.

Perbezaan Utama Antara Pemfaktoran dan Forfaiting

Perbezaan utama antara pemfaktoran dan forfaiting dijelaskan di bawah:

- Pemfaktoran merujuk kepada susunan kewangan di mana perniagaan menjual penghutang perdagangannya kepada faktor (bank) dan menerima pembayaran tunai. Forfaiting adalah satu bentuk pembiayaan eksport di mana pengeksport menjual tuntutan penghutang perdagangan kepada forfaiter dan mendapat bayaran tunai serta-merta.

- Urusan pemfaktoran dalam penghutang yang perlu dibayar dalam masa 90 hari. Sebaliknya, transaksi Forfaiting dalam akaun belum terima yang matangnya dari jangka sederhana hingga panjang.

- Pemfaktoran melibatkan jualan penghutang atas barangan biasa. Sebaliknya, penjualan penghutang ke atas barangan modal dibuat dalam bentuk forfaiting.

- Factoring menyediakan kewangan 80-90% manakala forfaiting menyediakan 100% pembiayaan nilai eksport.

- Pemfaktoran boleh menjadi rekursif atau tidak boleh digunakan. Sebaliknya, forfaiting sentiasa tidak dapat dikurangkan.

- Kos pemfaktoran ditanggung oleh penjual atau pelanggan. Kos forfaiting ditanggung oleh pembeli luar negara.

- Forfaiting melibatkan berurusan dengan instrumen boleh niaga seperti bil pertukaran dan nota promissory yang tidak dalam kes Pemfaktoran.

- Dalam pemfaktoran, tidak ada pasaran sekunder, sedangkan dalam pasaran sekunder yang ada, yang meningkatkan kecairan dalam forfaiting.

Kesimpulannya

Seperti yang telah kita bincangkan bahawa pemfaktoran dan forfaiting adalah dua kaedah pembiayaan perdagangan antarabangsa. Ini digunakan terutamanya untuk mendapatkan invois yang belum dijelaskan dan penghutang akaun. Pemfaktoran melibatkan pembelian semua penghutang atau semua jenis penghutang. Tidak seperti Forfaiting, yang berdasarkan transaksi atau projek.